GOVERNO DO RIO GRANDE DO SUL PRORROGA ADESÃO AO REGIME OPTATIVO DA SUBSTITUIÇÃO TRIBUTÁRIA

13 de julho de 2020

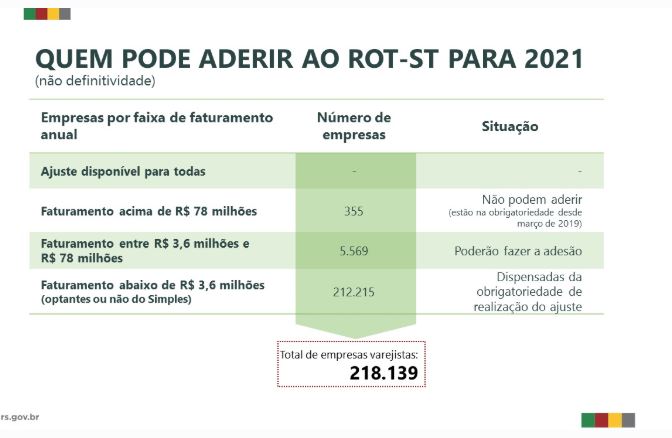

O governo do estado do Rio Grande do Sul anunciou na última quinta-feira (09/07) a prorrogação para que 5 mil empresas gaúchas com faturamento abaixo de R$ 78 milhões por ano poderão fazer a adesão ao Regime Optativo da Substituição Tributária (ROT-ST) também em 2021, mantendo a definitividade na cobrança do ICMS retido por Substituição Tributária (ICMS-ST).

Além disso, cerca de 212 mil empresas com faturamento abaixo de R$ 3,6 milhões por ano, optantes ou não do Simples Nacional, continuam fora da obrigatoriedade de realização do ajuste e, assim, não precisam aderir ao ROT-ST para a dispensa de tal apuração.

De acordo com o secretário da Fazenda, Marco Aurélio Cardoso, o decreto que institui as regras do regime deve ser publicado nos próximos dias com informações sobre o período para adesão, a qual deverá ser realizada pelo Portal e-CAC. As empresas que aderiram ao ROT-ST em 2020 deverão renovar a adesão, no período que será estipulado por decreto. Aquelas que não fizeram neste ano podão se cadastrar para o ano de 2021.

A criação do ROT-ST se concretizou no final de 2019, após debates com setores econômicos, entidades, parlamentares e sociedade como forma de simplificar o processo de apuração para as empresas e para o fisco.

Conforme dados da Receita Estadual, 75% das empresas varejistas aderiram ao novo modelo com vigência durante todo o ano de 2020, sendo o setor de combustíveis o detentor da maior demanda por essa medida, registrando que 81% dos postos de combustíveis no Rio Grande do Sul ingressaram no ROT-ST. Outro setor com grande expressividade de adesões foi o de supermercados, com 84%.

Grandes empresas

As empresas com faturamento acima de R$ 78 milhões por ano estão na obrigatoriedade do ajuste da ST desde março de 2019. Empresas que se enquadravam no ROT-ST em 2020 (faturamento abaixo de R$ 78 milhões), mas que optaram por não aderir (cerca de 1,3 mil), poderão fazê-lo para 2021, se desejarem. Independentemente do porte da empresa, o ajuste ST será apurado da mesma forma, isto é, produto a produto na venda ao consumidor final.

As mudanças na apuração do ICMS-ST estão sendo implementadas após decisão do Supremo Tribunal Federal (STF), em outubro de 2016, que abrange todos os Estados. A norma prevê a restituição ao contribuinte do ICMS-ST pago a maior – ou seja, quando a base de cálculo presumida do produto for superior ao preço final efetivamente praticado, mas também a complementação ao Estado do valor pago a menor – quando a base de cálculo presumida for inferior ao preço final.

Abaixo segue o quadro demonstrativo a fim de aferir quem pode aderir ao ROT-ST.

Entenda o ICMS-ST

– O ICMS é um tributo que incide sobre o preço de venda de mercadorias. Em combustíveis, alimentos e vestuário, o preço de tributação do ICMS é aquele que chega ao consumidor final.

– A Substituição Tributária é um mecanismo previsto em lei adotado por todos os estados. Significa que em vez de recolher o valor do ICMS no ponto de venda, o tributo é recolhido na indústria, que passa a ser o “substituto tributário”. Essa medida reduz a sonegação (todos pagam ao comprar da indústria) e auxilia a eliminar a concorrência desleal.

– Para a cobrança do ICMS, é definido, por exemplo, para os combustíveis, o preço médio ao consumidor (PMPF). Trata-se da definição do preço médio que está sendo cobrado pelo mercado em um período para que a alíquota de ICMS seja aplicada.

– Para outros produtos, como material de construção, papelaria e tintas etc., normalmente a base de cálculo da Substituição Tributária é obtida por meio da Margem de Valor Agregado (MVA) – percentual que deve ser agregado ao valor praticado pelo substituto tributário (normalmente a indústria).

– Como esse preço é uma média de mercado, há pontos de venda que “pagaram mais” ICMS e pontos que “pagaram menos”, conforme a variação do preço final cobrado pelo revendedor. Desde 2016, há uma ampla discussão sobre a possibilidade de restituição do ICMS pago a maior e de complementação do ICMS pago a menor, situação que motivou diferentes ações judiciais nos Estados. Decisões do Tribunal de Justiça do Rio Grande do Sul têm demonstrado entendimento convergente ao do STF, possibilitando a restituição ao contribuinte, mas também a complementação aos estados.

Com informações de Assessoria de Comunicação da Secretaria da Fazenda do Rio Grande do Sul (Ascom Sefaz)